a cura di:

Andrea Amato, Francesco Adamo, Francesco Ambrosio, Claudio Cioffi, Luigi Gagliardi

Calcolo dell’esposizione all’IRRBB e applicazione dei SOT

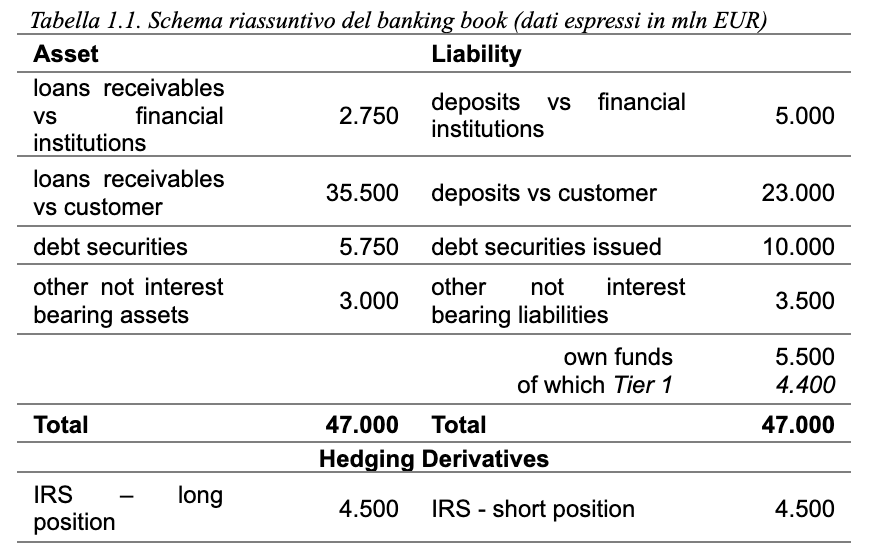

Le tecniche di misurazione dell’IRRBB vengono qui impiegate al fine di poter applicare i Supervisory Outlier Test (SOT), così come previsto dai più recenti aggiornamenti della regolamentazione bancaria, che entreranno in vigore dal 30 giugno 2023. Ai fini dello svolgimento del caso studio, è stato utilizzato come punto di partenza uno stato patrimoniale semplificato di un ipotetico ente bancario, illustrativo del suo banking book. Di seguito, si riporta informazione delle voci di bilancio e delle singole posizioni che formano lo schema riassuntivo.

Per calcolare le metriche del valore economico ai fini dell’applicazione dei SOT è stato seguito l’approccio metodologico proposto dai nuovi technical standards emanati dall’EBA¹.

In particolare, si è tenuto conto delle seguenti ipotesi:

- la variazione dell’EVE viene calcolata ipotizzando un bilancio in liquidazione (ipotesi di run-off), in cui le posizioni esistenti maturano e non vengono rinnovate;

- ai tassi negativi è applicato il floor previsto dall’EBA;

- per l’attualizzazione dei flussi di cassa si utilizza un tasso privo di rischio (in particolare, curva dei rendimenti IRS);

- si applicano i sei scenari di shock regolamentari (parallel up, parallel down, steepener, flattener, short rates up, short rates down).

La sensibilità delle poste detenute dalla banca alle variazioni del tasso è stata misurata utilizzando un approccio di full evaluation, con il quale viene completamente ricalcolato il valore attuale, alla data di valutazione, di ciascuna attività e passività in corrispondenza di un nuovo livello dei tassi di interesse.

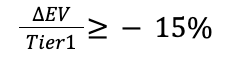

Per verificare il rispetto delle soglie di vigilanza previste dai SOT, la variazione di valore economico viene rapportata al Tier 1. La soglia prevista dai SOT sul valore economico è:

La metrica di margine di interesse è, anch’essa, calcolata secondo l’approccio proposto dal draft regulatory technical standards sul SOT, nonché sulla più recente opinion dell’EBA², e tiene conto delle seguenti assunzioni:

- due scenari di shock paralleli che definiscono la variazione dei tassi di interesse, in aumento e in diminuzione di 200bp, in relazione alla quale deve essere valutato l’impatto sul margine netto;

- si calcola la metrica su un orizzonte temporale di 12 mesi;

- si utilizza un modello a bilancio costante, in cui la dimensione e la composizione delle voci, in e fuori bilancio, sono mantenute stabili, sostituendo i flussi di cassa in scadenza o soggetti a riprezzamento con nuovi strumenti aventi caratteristiche comparabili in termini di valuta, importo e periodo di riprezzamento;

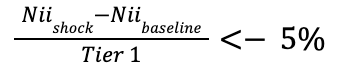

- la soglia per l’applicazione del SOT si pone pari al -5%, in accordo con la definizione di large decline.

Per effettuare l’analisi di NII sensitivity si è proceduto con l’individuazione delle fasce temporali (o time bucket), in corrispondenza delle quali sono stati collocati i singoli cash flow, in conto capitale, soggetti a scadenza o riprezzamento. In particolare, sono stati individuati i seguenti time bucket: a vista o revoca, fino a un mese, da oltre un mese e fino a tre mesi, da oltre tre mesi a sei mesi, da oltre sei mesi a nove mesi e, infine, da oltre nove mesi fino a un anno. Infine, la metrica di ∆NII ∆NIIè stata rapportata al Tier 1 Capital posseduto dalla banca, come previsto dalla normativa. Si ricorda, infatti, che:

Successivamente, sono stati introdotti nell’analisi i modelli comportamentali, al fine di poter calcolare il rischio effettivo relativo ai depositi a vista verso controparti non finanziarie e ai mutui soggetti a prepayment. Per quanto riguarda la modellizzazione dei depositi, i parametri alfa e beta, applicati per simulare la dinamica di repricing attesa differisce a seconda della tipologia di controparti con cui vengono stipulati i contratti di deposito (retail/ corporate). Il beta rappresenta l’elasticità nel lungo periodo del tasso dei clienti rispetto alle variazioni del tasso di interesse di mercato. Il beta viene applicato alla componente core (ammontare di saldo considerato stabile). Il beta applicato per i depositi retail è del 27% mentre quello applicato per i depositi corporate è del 75%, evidenziando una differente elasticità di adeguamento dei tassi dovuta alla tipologia di clientela: tipicamente i depositanti corporate sono più esperti finanziariamente rispetto ai depositanti retail.

—-

¹ EBA/RTS/2022/10; EBA/Op/2023/03.

² EBA/Op/2023/03.

Il parametro Alpha rappresenta lo spread applicato dalla banca rispetto al tasso risk free di breve termine (es. Euribor 1M).

Dal lato dell’attivo, invece, sono stati considerati mutui soggetti alla facoltà di rimborso anticipato esercitabile dal cliente: è stato dunque applicato un modello che tiene in considerazione questo rischio di opzione presente nel contratto, attraverso lo studio comportamentale dei clienti e delle relative serie storiche. Questo modello mira a stimare dei tassi di prepayment mensili al fine di proiettare il profilo atteso effettivo del mutuo. L’applicazione del modello di prepayment fa sì che si riduca la duration della posta, andando ad aumentare i flussi di rimborso inizialmente stimati.

Risultati

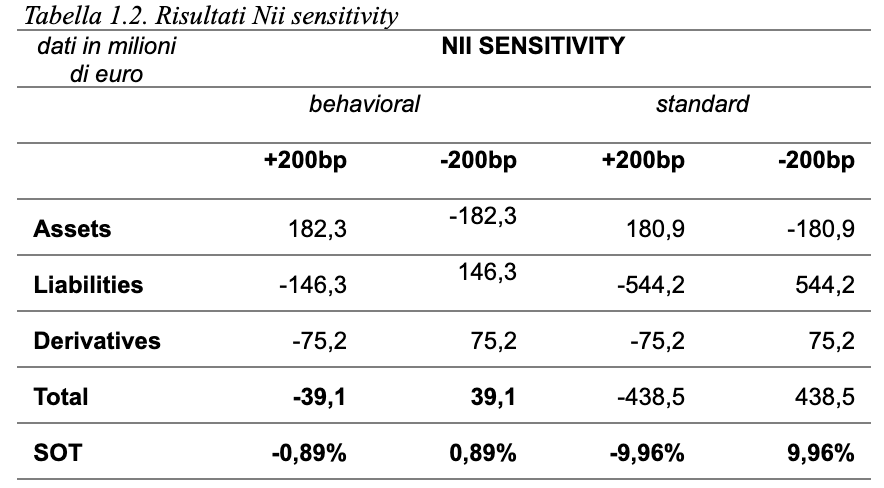

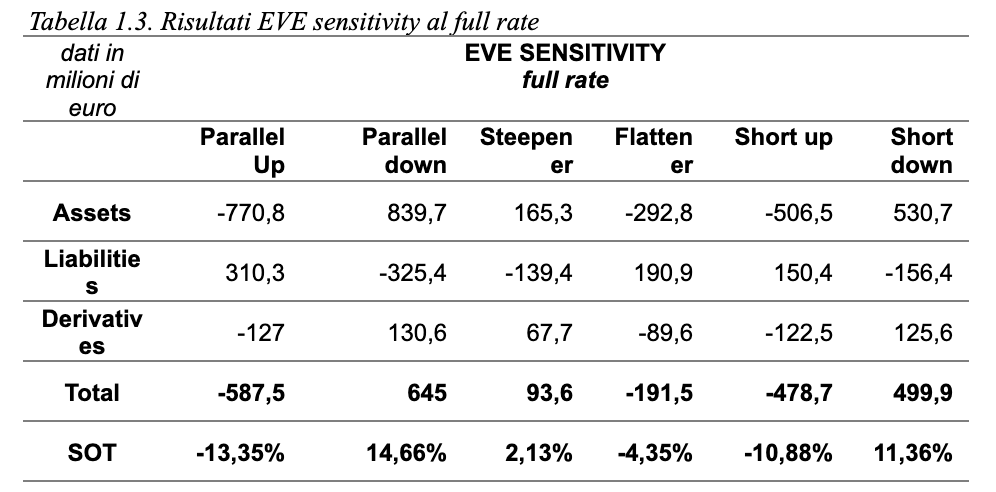

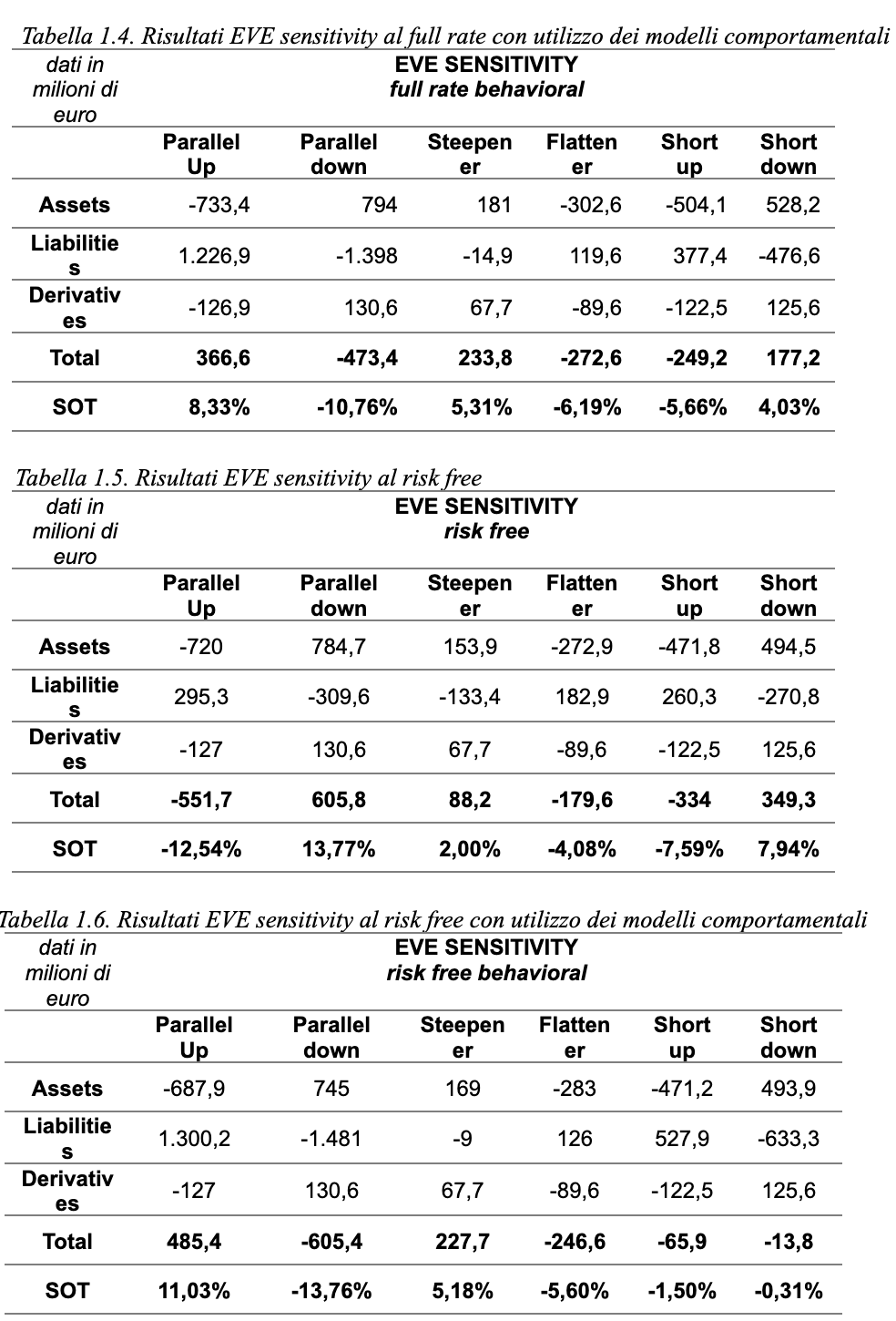

Di seguito vengono riportati i risultati dell’analisi, effettuata in merito alle due misure di rischio, NII ed EVE sensitivity, con e senza l’applicazione dei modelli comportamentali.

Per quanto riguarda la misura del margine di interesse, notiamo come la banca sia leggermente esposta al rialzo dei tassi, poiché, entro l’anno, il passivo sensibile supera l’attivo sensibile. Di particolare rilevanza risulta l’impatto dei modelli comportamentali: si osserva, infatti, che l’utilizzo di questo modello migliori i risultati in termini di NII sensitivity poiché i NMDs non sono più valutati considerando un unico flusso di cassa overnight, ma vengono distribuite su un orizzonte temporale decennale (core), laddove, ai fini della valutazione del NII sensitivity, vengono considerati i soli flussi di cassa che scadono nell’orizzonte di valutazione dell’indicatore pari ad un anno, registrando un minor impatto generato dalla variazione, al rialzo e al ribasso di 200 bp, del tasso di interesse rispetto alla metrica calcolata senza l’utilizzo dei modelli comportamentali. Nelle tabelle seguenti, sono riportati i risultati dell’analisi di EVE sensitivity, al tasso contrattuale e al risk-free, con e senza l’utilizzo dei modelli comportamentali.

Come si può notare, i risultati ottenuti rispettano la soglia prevista dai SOT sull’EVE in tutti gli scenari di shock previsti dalla normativa. I risultati dell’analisi dei EVE Sensitivity a tassi risk free (TIT base), mostrano un impatto sulla variazione del valore economico simile, ma meno intensa, rispetto a quello osservato nell’analisi al full rate. Ciò è dovuto alla depurazione dal tasso commerciale delle sue componenti che non sono propriamente influenzate dalla variazione dei tassi di mercato, considerando la sola componente risk-free. Con riferimento all’impatto della modellizzazione comportamentale, si nota principalmente che l’aumento della durata dei depositi fa sì che ne aumenti la sensibilità e, dato il peso specifico di queste poste sul totale della raccolta, l’impatto sul risultato complessivo risulta rilevante in tutti gli scenari di shock. In particolare, si nota come la banca risulti essere, liability sensitive, quindi esposta negativamente al ribasso dei tassi, e non al rialzo come accadeva senza l’utilizzo di questi modelli, poiché presenta una duration del passivo maggiore della duration dell’attivo.

Bibliografia

BCBS, Standards Interest rate risk in the banking book, 2016.

EBA, Final draft RTS on supervisory outlier tests (EBA/RTS/2022/10), 2022.

EBA, Final report on guidelines on the management of interest rate risk and credit spread risk arising from non-trading book activities (EBA/GL/2022/14), 2022.

EBA, Opinion on final draft RTS specifying the calculation of the EVE and of the NII SOTs (EBA/Op/2023/03), 2023.