a cura di:

Gennaro Troncone, Luca Buonaurio, Greta Maria Buonocore, Pietro Castaldi, Angelo Della Monaco, Paolo Grimaldi, Marica Mele, Marco Saponiero

Non Performing Loans – Monitoraggio delle performance del portagolio NPL di un Servicer

Il presente elaborato ha il duplice obiettivo sia di rappresentare una panoramica complessiva del contesto normativo e di mercato dei crediti deteriorati (Non Performing Loans), sia di rivolgere un’attenzione particolare alla gestione e al monitoraggio dei portafogli NPL da parte di un Servicer.

Inizialmente, viene presentata una panoramica sull’evoluzione del framework normativo, poiché l’aumento dei crediti deteriorati ed il loro impatto sulle banche hanno spinto le autorità ad interventi normativi per migliorare la qualità degli attivi bancari.

La crisi del 2008 ha mostrato la debolezza dello IAS 39 e ha portato lo IASB a introdurre l’IFRS 9 nel 2018 che utilizza un modello di impairment basato sull’Expected Credit Loss (ECL).

I principali impatti includono maggiori rettifiche di valore e nuovi processi di monitoraggio. In questo contesto, aspetto chiave è la definizione di “Default”, cruciale per la valutazione del rischio, i requisiti patrimoniali e la gestione del credito. Le principali novità normative introdotte in questi anni riguardano l’emanazione delle “Linee guida sulla definizione di default” da parte dell’EBA, nonché la successiva emanazione delle “Linee Guida per le Banche sui Crediti Deteriorati (NPL)” dalla BCE ed importante contributo nazionale anche di Banca D’Italia con le “Linee Guida per le Less Significant Institutions (LSI)” che integra il piano industriale del RAF e dell’ICAAP, e prevedendo obiettivi e azioni specifiche per la riduzione degli NPL.

Dal punto di vista nazionale, protagoniste sono state le Garanzie sulle Cartolarizzazioni delle Sofferenze (GACS), introdotte per facilitare la gestione e il recupero degli NPL, con alla base il concetto di cartolarizzazione, processo in cui si trasferisce i crediti in sofferenza a entità veicolo (Special Purpose Vehicle), che emettono titoli negoziabili sul mercato, suddivisi in tranche con differenti livelli di rischio e rendimento.

Ultimo, non per importanza, è il Calendar Provisioning, che impone alle banche un piano graduale di accantonamento prudenziale per migliorare la qualità degli attivi e ridurre le esposizioni non-performing.

Gli operatori del mercato NPL dispongono di adeguati strumenti che abilitano ad un’efficiente attività di de-risking. Per quanto riguarda i Servicer NPL, che acquistano portafogli di crediti non performing, il rischio di credito consiste nella possibilità di subire perdite se gli incassi derivanti dalla gestione di questi crediti risultano inferiori al prezzo pagato.

Per tale ragione, risulta cruciale monitorare costantemente il processo di recupero, verificare il rispetto delle tempistiche stimate nel business plan di underwriting, nonché i relativi cash flow stimati.

Questo consente di comprendere l’impatto che eventuali ritardi o anticipi negli incassi previsti hanno sui risultati economici, finanziari e patrimoniali dell’investitore.

Il monitoraggio degli incassi, perciò, riveste un ruolo cruciale e se da un lato ha lo scopo di prevedere una eventuale over-performance / under-performance del processo di recupero rispetto al business plan, dall’altro ha l’obiettivo di evidenziare eventuali errate valutazioni effettuate in sede di underwriting / valutazione di bilancio dei crediti relativi ad un determinato portafoglio non performing.

A tal fine il ricordo ai Key Performance Indicators (KPI) è fondamentale per analizzare i vari aspetti delle performance di recupero del credito, individuando le aree di miglioramento ed indirizzare decisioni strategiche.

Ai fini del presente valore sono stati identificati KPI di efficacia, quali Cumulative Collection Rate, Recovery Rate, Loss Given Default e KPI di efficienza, quali Weighted Average Life, Cost To Collect, Fees to GDP.

Il patrimonio informativo utilizzato ai fini dell’analisi è costituito da un portafoglio NPL composto da 100 NDG Non Performing. La vita del portafoglio è di 19 anni e va dal 01/01/2017 (data di cut-off del portafoglio) al 31/12/2036 (data di fine vita del portafoglio) e considerata data di update il 31/03/2024.

L’analisi ha visto la predisposizione del Business Plan Adjusted, che recepisce gli incassi, spese e fees effettivamente realizzati tra la data di cut-off del portafoglio e la data di update.

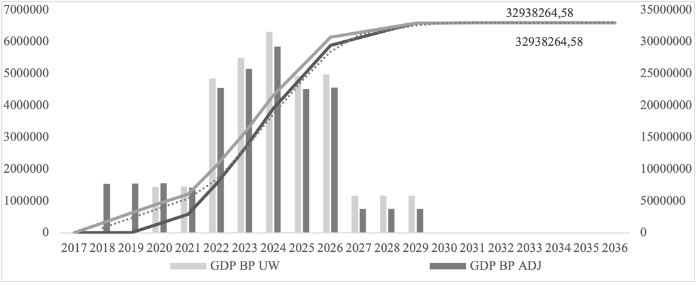

Alla luce di quanto predisposto, è stato possibile effettuare un monitoraggio del portafoglio NPL in esame ed analizzare gli scostamenti tra il Business Plan Underwriting ed Adjusted, dove si evince un’asimmetria più evidente tra i dati dei due business plan tra il 2018 e il 2019.

In questi due anni si osserva un’anticipazione dei recuperi rispetto a quanto era stato previsto in sede di sottoscrizione. A partire dal 2020 questo trend subisce una graduale inversione.

Fig.1 – Analisi dei GDP cumulati del BP UW e del BP ADJ

Fonte: Elaborazione propria

Risulta rilevante evidenziare come gli unici anni in cui i recuperi hanno over performato le previsioni siano stati il 2020, con una performance del 135,49% e il 2021 con un 149,27%. Negli anni successivi si assiste ad una graduale under performance dei recuperi rispetto alle previsioni.

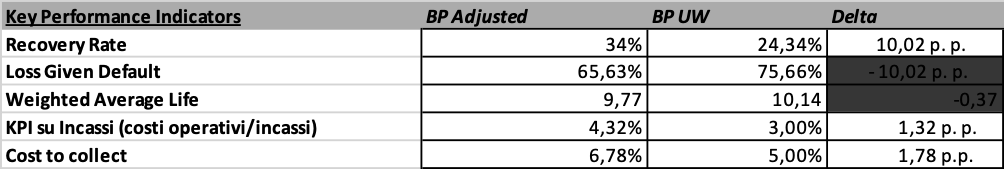

La seguente tabella rappresenta i principali effetti sugli indicatori di performance:

Fig.3 – Principali Key Performance Indicators

Fonte: Elaborazione propria

Dall’analisi sono emerse significative differenze rispetto alle previsioni definite in fase di underwrinting, come un netto un miglioramento del recovery rate di circa 10 punti percentuali indicando una gestione più efficiente dei recuperi nel tempo e riducendo, altresì, i tempi medi degli incassi.

Tuttavia, si rileva un aumento dei costi di recupero e delle commissioni, riflettendo rispettivamente una maggiore attività di gestione delle posizioni complesse e un connesso adattamento della struttura delle fees.

Tali effetti sono il risultato di una maggiore efficienza dei servicer e di un contesto di mercato più favorevole.

Ponendo uno sguardo al mercato del credito deteriorato, si rileva l’adozione di processi e strategie di gestione più avanzati, coinvolgendo sempre più attori chiave come operatori specializzati quali master servicer e special servicer.

La necessità è quella di migliorare la qualità e la comparabilità dei dati, ridurre le asimmetrie informative e sviluppare best practice di gestione e monitoraggio al fine di ottenere delle performance sempre più in linea che le stime iniziali.

L’Artificial Intelligence (AI) potrebbe rappresentare un’opportunità di efficientamento del mercato NPE per la definizione della strategia di recupero, la stima della probabilità di accadimento, la valutazione dei flussi di cassa attesi e il monitoraggio dell’efficacia dell’attività di recupero.

L’integrazione nei sistemi di gestione delle informazioni, può pertanto fornire una visione completa delle attività di recupero del credito e rendere più efficienti i processi operativi aziendali.